回看上半年,公有云市場里大手筆的投資著實不少,有拿到4.2億美元融資的金山云,也有8年拿到第5輪——IPO輪10億元融資的華云數據,此外騰訊云也以12.66億元戰略投資了東華誠信,但這都不是公有云市場中最大手筆的一次投資。

最大手筆的投資是今年3月份時,紫光云數科技有限公司拿到了紫光集團120億人民幣戰略融資,至此“紫光云”這個名字正式出現在了公有云市場當中。

紫光云的前世今生

在公有云市場里,紫光云的名字確實略顯陌生,在3月底的新華三2018 NAVIGATE領航者峰會上,紫光對外透露計劃在上半年內推出自家公有云業務,但到底用不用紫光云這個稱呼進軍公有云市場都還是個未知數。

沉寂4個月過后,7月10日,紫光集團正式宣布紫光公有云上線試商用。在此期間里,紫光云用遠超常規的建設速度實現了上線試商用,為自己進入公有云市場提供了最有力的保障。而紫光云之所以將靶向鎖定在公有云市場,這一切還要從其背后的紫光集團開始說起。

2013年時紫光集團收購美國上市公司展訊通信, 強勢進軍集成電路芯片產業。2015年展訊宣布28nm四核五模LTE和WCDMA SoC 平臺實現大規模量產,意味著紫光芯正式邁向了全球市場。同年紫光集團下屬子公司紫光股份收購中國網絡設備及存儲器、服務器巨頭“新華三”51%的股權。

收購展訊與銳迪科,控股了新華三后的紫光,也開始了自己從芯到云信息產業生態系統的全面布局。然而新華三深耕在政務云、融媒云、高校云、金融云等領域,尤其在政務云領域新華三絕對算的上是頭把交椅,據計世資訊此前發布的《2016-2017年中國政務云市場現狀與發展趨勢研究報告》顯示,新華三以19.6%的市場份額摘奪桂冠。

圖片來源:計世資訊

可遺憾的是,新華三的精力全部投入在了私有云方方面面的建設上,對公有云市場一直保持著觀望態度,正因如此,也才有了今日的紫光云。

再掀波瀾的公有云市場

現如今的紫光云,已完成了紫光云華北1區(天津)、華北2區(廊坊)和西南1區(重慶)的建設及內測。今年年底還將完成華北、華東、華南、西南4個大區節點的建設,明年進行海外節點的布局。

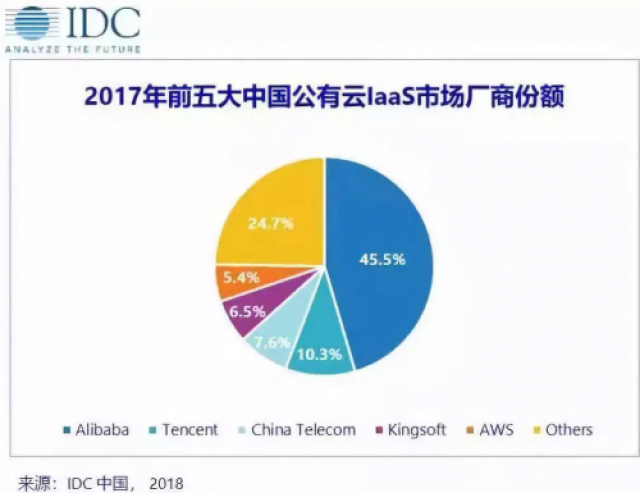

從目前國內整個公有云市場格局來看(因海外節點并為布局暫不考慮全球市場),據IDC數據顯示,2017年公有云服務整體市場規模超過40億美金,排在前5的廠商分別為阿里云、騰訊云、中國電信、金山云與AWS。

圖片來源:IDC

與上半年相比,阿里云雖然依舊穩居冠軍寶座,但其市場份額縮減了2.1%,中國電信反超金山云躋身進了Top 3的位置。基本上來說,公有云市場在這幾年里已初定格局,但這一次紫光云的闖入,必然會將這一格局打破。

在紫光云上線的當天,紫光云總裁兼CEO吳健就透露了他們的野心,那便是在5年時間內成為國內TOP3公共云服務商。

在野心的背后,域名購買 directadmin購買,還是要說一下今年新華三曾提出過“全棧服務,全景生態”戰略,雖然上面說過新華三從不碰公有云,但卻不意味著他們不能為客戶對接公有云方面的需求,而紫光云則是最好的互補。所以有了紫光云的加入,新華三能夠通過既有的私有云、混合云與紫光公有云共同為客戶提供服務。

對于“紫光云”這個新進者而言,他們并非一支從零開始的“新軍”,技術上有新華三、紫光云數、紫光軟件、紫光西數等此前的積累,資金方面又有著集團的雄厚支持,作為后進者雖然紫光云入局較晚,但起點卻不是一般的高。

雖然起點高,但對于紫光云來說,也面臨著最實際的挑戰,那便是基礎設施上的建設。雖然他們用遠超常規的建設速度實現了上線試商用,云主機租用,但在覆蓋上還是遠落后于對手。

其次是在超大規模數據中心的建設上,據IDC預測到2020年超大規模數據中心將在未來站到全部數據中心服務器安裝量的47%,占公有云服務器安裝量的83%和公用云負載總量86%。雖然這一次紫光云并未以收購的方式實現上線,但未來這部分戰略的走法將直接影響到凈利潤等方面。

紫光云未來如何突圍